年入300亿,朴朴超市种种“反常规”操作,一路闯到IPO

文 | 观潮新消费

说起朴朴超市,可能很多人都没听说过,因为其只在福建、广东两省内以及成都、武汉等 9 个城市运营。

这是一家很特别的企业。当竞争对手忙着全国各地撒网扩张时,朴朴超市却践行 " 没有金刚钻,不揽瓷器活 " 的原则,宁愿被市场 " 嫌弃 " 步伐太慢,也坚持只做部分区域。在市场质疑前置仓模式时,它还把单仓面积越做越大。

种种 " 反常规 " 操作,颠覆了生鲜电商 " 烧钱换规模 " 的传统逻辑,助其顶过行业寒冬期,笑到了现在。

2024 年,朴朴超市首次实现年度盈利,实现收入 300 亿元左右,毛利率 22.5%。据报道,朴朴超市的运营主体福州朴朴超市电子商务有限公司正在接触头部投行,或计划赴港上市。

先活下来,再变强大

朴朴能走到现在,可以说是二线玩家的逆袭。

时间回到 2015 年前后,国内生鲜电商迎来黄金时期。

政策层面,2015 年国务院发布中央一号文件,支持鼓励电商、物流、商贸、金融等企业参与涉农电子商务平台建设,给生鲜电商带来了红利。

另按照 2010 年 6 月发改委发布的《农产品冷链物流发展规划》,到 2015 年果蔬、肉类、水产品冷链流通率分别达到 20%、30% 和 36% 以上。冷藏运输率的提高,为生鲜电商的发展提供了有力的物流保障。

与此同时,4G 网络加速推广,智能手机普及,移动互联网成为主流,催生了外卖平台、打车软件、社区团购等线上生活服务的兴起,各大平台通过 " 烧钱补贴 " 重塑用户习惯,愿意尝试通过电商平台购买生鲜产品。

在这一时期,每日优鲜、盒马鲜生、京东到家、朴朴超市等平台先后成立。据网经社数据,2014-2015 年生鲜电商市场高速发展,到 2016 年国内生鲜电商数量达到了 4000 家。

创业初期,和其他选手相比,朴朴超市并不起眼,一没大资本背景,二来缺乏所谓的互联网基因。其创始人陈兴文之前搞媒体营销,没有做生鲜的经验。

给朴朴超市加分的,或许要数陈兴文的福建人出身。福建人崇尚 " 现买现做 ",追求食材新鲜,而盒马还没有扩张到福州,本地最大的超市永辉尚未提供送货服务。

时值生鲜电商爆发,陈兴文敏锐地捕捉到了这个关键的商机。这种对区域市场特性的理解,成为朴朴后来避开与巨头正面交锋的战略支点。

2016 年 6 月,朴朴超市在福州正式开业,主打做家门口的超市:以低毛利高频的生鲜为流量入口,并引入日用百货等更多高毛利标品,品类包含水果蔬菜、肉禽蛋奶、粮油调味、酒水饮料、休闲食品、个人护理、日用百货等。

凭借 30 分钟内送货上门的配送速度,朴朴超市在本地打出了名气。这要归功于朴朴坚持的前置仓模式。

所谓前置仓模式,就是在一个片区提前布局仓库储存商品,片区内有消费者下单,商品可以直接调配,以最快速度送达。朴朴超市主要选择在居民区附近建仓,保证覆盖到周边 1.5 公里的配送范围。

朴朴超市的前置仓不仅分布集中,而且还大。在成立初期,同样做前置仓的每日优鲜、叮咚买菜,单仓面积分别为 100-200 平方米、200-300 平方米,朴朴超市的单仓面积达 300-500 平方米。

该模式问题也很明显,主要是成本太高了,前期建设成本高,后期依赖客单量和客单价来平衡调货成本。

好在当时行业处于风口,融资通道顺畅,金主们乐于烧钱,朴朴超市获得了高榕资本、IDG 资本等大佬领投的多轮融资,兜里不差钱。

图片来源:视频号 @泉州啊志

为了提高客单量,朴朴超市提供了一项特别的服务,要求配送员临走时,主动帮客人把垃圾带走。配送员说的一句 " 需不需要帮您把垃圾带下去 ",让众多用户忍不住跑到社交平台分享和点赞。

到了 2020 年,朴朴迎来第二个风口。那会儿几乎全国打工人都在居家办公," 宅经济 " 兴起,生鲜外卖成了热门选择。这时候有人不但给你送菜,还帮你把生活垃圾带走,无疑是锦上添花。

数据显示,2020 年,朴朴超市福州地区日均单量合计高达 16 万 -20 万单,2021 年朴朴 APP 下载注册用户达 1.7 亿人。朴朴在 " 大本营 " 福州市场的渗透率就达到了 70%,而资历更老、根基更深的永辉超市渗透率则为 50%。

但行业不可能永远都在风口之上。市场奉行 " 规模为王 ",于是选手们忙着跑马圈地,追求全国开花撒网。巅峰时期的 2021 年,每日优鲜和叮咚买菜分别打入了 20 座与 37 座城市,并双双登陆美股。

上市并非终点,真正的考验才开始。经历了几年烧钱抢市场的疯狂后,资本市场开始冷静,向生鲜电商收紧了钱袋子,平台们的硬伤开始显露,自我造血能力跟不上撒网太广所需的成本。

2022 年以来,为了活下来,叮咚买菜被迫关闭多个城市业务,战线退缩至 25 个城市,暂时喘了口气。步子迈得更大的每日优鲜,因资金链断裂暴雷,2023 年黯然退市。连背靠阿里的盒马,上市计划也被阿里巴巴 " 无限期 " 延迟。

当年的明星企业瞬间经历沉浮," 小透明 " 朴朴超市因在区域选择上展现出近乎 " 保守 " 的克制,仅进入福州、厦门、深圳、广州、武汉、成都 6 个城市,这个曾被认为太慢的节奏,却让它在一片喧嚣与泡沫中存活了下来。

交银国际的研究报告显示,2022 年朴朴超市 GMV 同比大幅增长 53% 至 230 亿元,总营收同比增长 28% 至 203.6 亿元。

在朴朴超市身上,看到了胖东来的影子。胖东来出生于河南省三线小城,成立 30 年来,目前也不过在许昌和新乡共计开设了 13 家门店,但阻挡不住其发展成了零售业的标杆。

豪赌前置仓的阵痛与转身

尽管朴朴超市最大程度地避开了风暴,可行业的一粒沙子掉在身上,也会成为一块巨石。

据网经社数字零售台报道,2022 年底,朴朴内部人士表示,2023 年或可实现盈利,其 2023 年的最新表态就变成了 " 要保持随时盈利的能力,但不必有盈利 KPI 的包袱 "。言下之意,朴朴的盈利目标暂时落空了。

事实上,早在 2021 年末,朴朴超市就透露出了平衡运营成本与用户体验的压力。

有网友发现,朴朴 APP 推送调整配送费通知,从 2021 年 12 月 1 日起,将福州区域的免配送费门槛从 19 元上调至 28 元,不足金额收取 3 元配送费。

随后,其他区域也开始涨价。2022 年 1 月 16 日起,朴朴超市厦门区域单笔订单金额满 25 元可免配送费,此前是 19 元,不足收取 3 元。

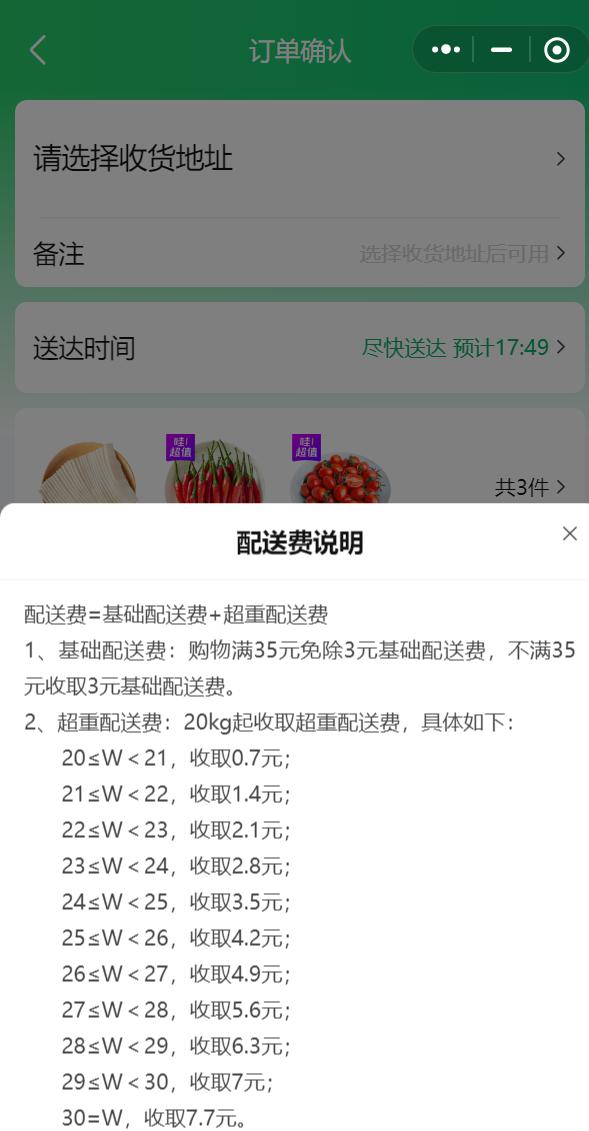

不到两年,朴朴超市再次调整配送门槛。据报道,福州、厦门区域的免配送费门槛涨到 35 元,广州、佛山、成都调整为 29 元,武汉为 25 元。

如今打开朴朴超市,定位广州、东莞、武汉等区域,免配送费门槛也已经都变成为 35 元,不足按收取 3 元。

朴朴超市小程序截图

每次涨价的公告发布,都会引发网友们的热议。一位来自深圳的用户表示,用了朴朴超市很久,免配送费门槛从 19 元涨到 25 元,还能接受,后来又涨到 35 元," 怎么不去抢?放弃放弃,还有很多平台可供选择。"

在这背后,是沉重的履约成本倒逼朴朴超市多次 " 涨价 "。朴朴超市所采用的前置仓模式,最早是由每日优鲜开创的,其 30 分钟送达的速度,俘获大批用户,由此吸引了许多玩家入局。

不过,前置仓模式的高成本结构与盈利逻辑之间的矛盾,向来被市场质疑,让平台更难实现成本效率、用户体验和商品价格这个 " 不可能三角 "。

前置仓需自建仓储、冷链物流及配送团队,导致履约成本占营收比例长期偏高。例如,每日优鲜 2021 年财报显示,其履约费用率达 25.7%,而同期生鲜毛利率仅约 15%,成本与收入倒挂严重,为后来的唏嘘命运埋下了伏笔。

这一问题在行业普遍存在,有玩家选择早早退出。盒马是最早做前置仓的平台之一,2020 年 3 月就正式放弃独立前置仓模式,全面转向店仓一体化战略,希望通过线下实体门店的流量和供应链协同,解决前置仓的成本与效率矛盾。劣势在于,仓店一体模式的配送及时性大打折扣。

在行业繁荣期,朴朴超市也曾发出豪言壮语,要 " 逐步向全国扩张 ",结果还是不得不沉下心深耕部分区域,前置仓就是一个绊脚石。

重要的是,朴朴超市不但始终坚持前置仓,还把单仓的面积越做越大。

成立初期,朴朴超市的前置仓面积多为 300-500 平方米,2019-2022 年的规模化扩张阶段,其单仓面积扩大到 600-800 平方米。2023 年至今,其前置仓主要包括 800-1000 平方米的大仓模型与 1500 平方米的第四代门店。

随着库容量变大,朴朴超市的拣货效率更高,经营的 SKU 数也从 3000 种提升到 3500 种以上,从而摊薄固定成本,使履约费用率降至 17.5% 以内。

可以说,每日优鲜的颓败是小仓模型的失败,朴朴超市则证明了大仓模型的可行性。

据公开报道,2024 年,朴朴超市首次实现年度盈利,年收入 300 亿元左右,已超过叮咚买菜。在前置仓数量上,朴朴超市只有叮咚买菜的 1/3,而叮咚买菜前置仓的主流面积仍维持在 300-400 平方米。

盈利了,但还没熬出头

熬过黑暗期,朴朴超市有了更多余力聚焦于供应链优化、全品类扩张及盈利模型的可持续性。

生鲜品类天然的高损耗、全程需要冷链供应的痛点,需要朴朴引入更多商品种类,尤其是自有品牌,才能提高客单价。

图片来源:朴朴超市官网

华创证券的一份研报显示,2024 年,朴朴超市单仓销售额增长 10%-20%,并且生鲜品类占比逐年降低,已从 60% 下降到 50%,预计未来会继续下降到 45%。

与此同时,2024 年其自有品牌销售额已突破 50 亿元,品类涵盖食品、日用百货、饮料、生鲜,自有品牌收入占比达到 15%-20%。

看似不错,但和竞争对手比,还是差了点。盒马 2024 年自有品牌 GMV 占比达 35%,覆盖生鲜、标品、3R(即烹、即食、即热)全品类;叮咚买菜 2024 年自有品牌 GMV 占比也有 35%,较 2023 年提升 16 个百分点。

作为之前鏖战数年胜出的幸存者,朴朴超市整体取得了阶段性成果,跑通了盈利模型,这是朴朴超市 IPO 的敲门砖。但难言高枕无忧。

因为生鲜之战还在继续,而且区域性终究会摸到天花板。

如果用一个词概括当前生鲜电商格局,也许可以归纳为 " 分层 "。

盒马押注会员店与高端化,叮咚买菜继续以生鲜为核心,美团小象依托本地生活流量实现全域导流,而朴朴超市依然谨慎扩城,2024 年仅新增成都一城,2025 年至今只开了泉州一个城市站点。

虽然朴朴超市已排在行业阵营的第一梯队,但要论品牌效应、流量优势,朴朴超市与对手有一定的距离。盒马和小象超市都背靠大厂,叮咚买菜在 2023 年就以 Non-GAAP 净利润 4540 万元首次实现年度盈利,逐渐走出过往的阴霾。

其上一轮融资传闻,还是在 2023 年 3 月,有媒体报道朴朴获得某短视频平台(推测是抖音)的战略投资,用于供应链优化和自有品牌开发,但未获官方确认。

朴朴超市等上市许久。2022 年,其首次传出上市的消息,当时已完成红筹架构搭建,但受行业环境影响,融资窗口关闭,它只好转向降本增效。

如今再次等来机会,也得接受更多的拷问。资本看重的往往是成长性,不会为过去的成功买单,押注的是未来的想象溢价。对于朴朴超市来说,想象力就在于可复制的增长模型和全国化潜力。

朴朴超市要在深耕与扩张之间找到最佳解,这或许比纯粹实现盈利更难。深耕型玩家最大的问题往往是复制难度非常大、边际拓展成本高,还可能会复制失败。

典型如胖东来走不出河南,其成功根植于河南本地熟人社会的信任基础、河南本地的供应链深度等,这些要素在其他地区难以系统复制。

目前,朴朴超市已覆盖福州、广州、深圳、厦门、成都、武汉、东莞、佛山、泉州等 9 个城市,基本是沿海沿湖地区,饮食习惯差异较小。如果往北扩张,将面临更显著的生鲜供应链运营难题。

生鲜电商战争早已是一场漫长的消耗战,蛋糕够大,总有玩家垂涎和加大筹码,想留在牌桌只能硬挺。正如奥地利著名诗人里尔克所说," 有何胜利可言,挺住意味着一切。"