阳光消费金融140万罚单背后:行业强监管下的风控危机与转型阵痛

作者 胡群

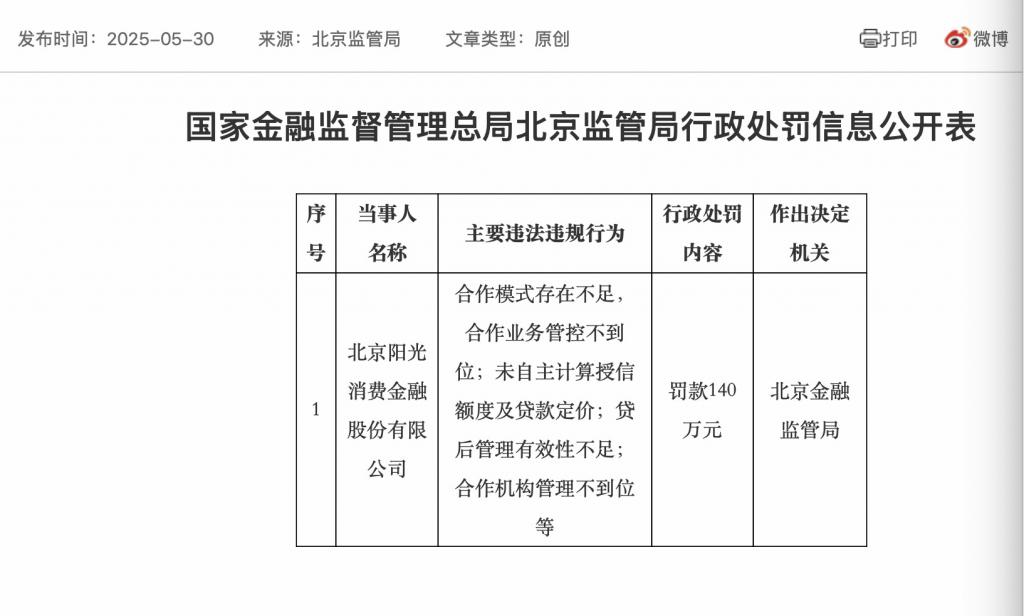

2025 年 5 月 30 日,北京阳光消费金融股份有限公司(以下简称 " 阳光消费金融 ")经历了颇为戏剧性的一天:国家金融监督管理总局北京监管局同日发布了两则关于该公司的公告,一则是核准其公司章程修订的批复,另一则是对其开出 140 万元罚单。这一颇具象征意义的事件,成为当前消费金融行业在强监管下面临转型阵痛的生动注脚。

作为连接消费需求与金融服务的重要桥梁,消费金融在宏观经济中扮演着独特角色。一方面,它能够平滑消费曲线、缓解流动性约束,提升消费者效用;另一方面,通过服务长尾客群,为个人提供应急周转支持。近期,为深入贯彻落实中央经济工作会议精神,金融监管总局正推动消费金融规范发展,将其作为金融服务实体经济、促进消费升级的重要抓手。随着助贷新规的出台,行业正步入规范发展的新阶段。

业绩滑坡与监管重拳

阳光消费金融披露的 2024 年度财报显示,该公司全年净利润仅为 0.58 亿元,较 2023 年的 1.71 亿元同比暴跌 66.1%。更令人担忧的是,其下半年甚至出现 400 万元的经营亏损,这是该公司自 2020 年 8 月成立以来首次出现半年度亏损。从资产规模来看,截至 2024 年末,公司总资产为 97.83 亿元,较 2023 年的 116.77 亿元缩水 16.2%,这已是连续第二年下滑(2023 年较 2022 年峰值 124.77 亿元下降 6.4%)。

5 月 30 日的罚单揭露了更深层的问题:因 " 合作模式存在不足,合作业务管控不到位;未自主计算授信额度及贷款定价;贷后管理有效性不足;合作机构管理不到位 " 等多项违规,阳光消费金融被处以 140 万元罚款。这些问题直指消费金融公司的核心风控能力。

国家金融监督管理总局北京监管局

这些问题反映出部分消费金融公司过度依赖外部合作机构,自身风控体系存在明显短板。特别是在贷后管理环节,很多机构都缺乏有效的风险预警和处置机制。

阳光消费金融被处罚并非个案。2025 年以来,消费金融行业已迎来监管多例罚单。

2025 年 2 月 10 日,中国人民银行包头市分行公布行政处罚信息,内蒙古蒙商消费金融股份有限公司因 " 个人不良信息报送金融信用信息基础数据库前未履行告知义务 " 及 " 未按规定处理异议 " 两项违法行为,被处以罚款 83 万元,时任风险管理部风险政策总监王某静亦被罚 3.4 万元。

2025 年 3 月 28 日,蚂蚁消费金融有限公司因 " 公司治理不完善 "" 风控独立性不足 "" 贷后管理不到位 " 以及 " 委外催收管理失控 " 等违规行为,被国家金融监督管理总局重庆监管局处以 140 万元罚款。时任信贷风险管理部管理团队成员孙鹏因贷后管理与催收问题被警告处分。

行业面临双重压力

在强监管背景下,消费金融行业正面临着前所未有的经营压力。2024 年业绩报告显示,招联消费金融、兴业消费金融和中银消费金融三家头部机构均出现营收与净利润 " 双降 " 局面,同时资产质量持续恶化。

业务规模方面:招联消费金融总资产规模收缩 7.18% 至 1637.51 亿元;兴业消费金融贷款余额同比下降 5.2% 至 819.4 亿元;中银消费金融贷款余额则实现增长 8.9% 至 784.05 亿元。

盈利能力方面,招联消费金融净利润同比下降 16.22%,至 30.16 亿元;兴业消费金融净利润同比下滑 76.82%,至 4.3 亿元;中银消费金融净利润同比下降 91.62%,至 0.45 亿元。

资产质量方面:中银消费金融不良贷款率在 2023 年末升至 3% 以上,较 2022 年上升 0.67 个百分点;2024 年该机构共挂出 83 期个贷资产包,未偿本息总额约 124.39 亿元,规模达到 2023 年的 19 倍,在消费金融行业中处于较高水平。

然而,2025 年以来,消费金融公司不良贷款转让呈现加速态势。据银行业信贷资产登记流转中心数据显示,2025 年第一季度,消费金融公司不良贷款转让试点业务成交规模未偿本息合计达 143.8 亿元。截至 2025 年,已有超过 10 家消费金融公司通过银登中心挂牌转让不良贷款资产包。

5 月 30 日,银登网披露信息显示,湖北消费金融股份有限公司发布 2025 年第 4 期个人不良贷款(个人消费贷款)转让公告。本期项目涉及借款人 1364 户,未偿本息总额合计 1.67 亿元,加权平均逾期天数达 2063 天。

政策导向与转型探索

值得注意的是,在强化监管的同时,政策层面仍充分肯定消费金融的积极作用。近期,为贯彻落实中央经济工作会议精神,金融监管总局要求各金融机构规范发展消费金融,助力消费提振行动。监管层明确表示,消费金融作为金融服务实体经济的重要抓手,在促进消费升级、服务民生需求方面具有独特价值。

面对发展困境,各消费金融公司正在积极探索转型路径:

各机构开始回归风控本源。招联通过深度挖掘内外部数据资源,利用大数据、云计算等先进技术,自主打造了覆盖风险管理全流程、多层次的 " 风云 " 风控系统,对欺诈、伪冒、套现等行为予以有效拦截,实现实时数据源毫秒级的高性能计算、每秒数万次事件的处理能力,确保公司在快速稳健发展的同时维持着较低的风险水平。

中原消费金融依托人工智能、大数据技术,构建了全方位、多层次的智能风控体系,形成 " 数据驱动决策、模型精准量化、全域实时监控 " 的核心闭环。中原消费金融相关负责人表示,AI 风控系统的应用,有效识别和防范了潜在的风险,使公司不良贷款率下降 0.1 个百分点,有效保障资产质量与稳健运营。

马上消费积极探索和应用新技术,如人工智能、大数据、云计算等,以提升企业的技术水平和创新能力。例如,公司通过自主研发的智能客服系统,实现了客户服务的自动化和智能化,提高了服务效率和客户满意度。近年来,马上消费积极参与国际数字经济交流合作,在全球范围内选拔金融、大数据和人工智能等领域高精尖人才,组建了超 2700 人的技术团队,自主研发了 1000 余套核心技术系统。

尤为值得关注的是,多家消费金融机构纷纷放弃 " 大而全 " 的发展模式,转向深耕垂直领域。如海尔消费金融聚焦家电、家装等消费场景,与新零售渠道开展深度合作。公司致力于打造以 " 科技 + 风控 " 为根基、" 场景 + 现金 " 双布局,形成以流量经营为核心竞争力、以用户为中心的科技金融平台。

随着《消费金融公司管理办法》的正式施行及互联网助贷业务监管规定的出台,我国消费金融行业监管体系持续完善,行业将步入更加规范化的发展阶段。在监管政策持续深化、市场格局加速重构的背景下,以蚂蚁消费金融、京东消费金融为代表的持牌消费金融机构市场影响力日益凸显。可以预见,行业将迎来深度调整期,市场集中度有望进一步提升。那些能够主动顺应监管导向、加快业务转型、强化风险管理的机构,将在行业变革中把握发展机遇,切实发挥消费金融在服务实体经济、促进消费扩容提质方面的积极作用。