汽车巨头杀入机器人赛道

撰文 / 玖 零

设计 / 赵昊然

当特斯拉将 Autopilot 算法注入 Optimus 的 " 大脑 ",广汽 GoMate 用汽车电驱技术重构机器人关节,一场由车企主导的 " 造人 " 革命正在重塑全球产业格局。据摩根士丹利预测,到 2030 年全球人形机器人市场规模将突破千亿元,其中,中国凭借汽车产业链优势,有望占据半壁江山。

车企的跨界不仅是技术复用,更涉及人才迁徙与生态重构,这场从 " 四个轮子 " 到 " 两条腿 " 的进化,不仅是技术跨界,更是一场关于人类生产方式的深刻重构。

技术复用:从造车到 " 造人 " 的底层逻辑

车企跨界人形机器人并非偶然,其本质是工业化能力向智能化场景的系统性迁移。这种跨界背后,隐藏着技术复用、供应链共享和战略重构的深层逻辑。

1.1

技术同源性的深度挖掘

智能汽车与人形机器人在感知、决策、执行三大核心环节的技术架构高度重叠。尤其是软件层面,智能汽车领域积累的环境感知、路径规划、动态决策等算法,可直接迁移至人形机器人开发。这种技术外溢效应,本质上是汽车产业在智能化进程中形成的 " 技术资产 " 向机器人领域的自然延伸。

2019 年,特斯拉 Autopilot 团队的工程师张宇(化名)被调往机器人 Optimus 项目,他发现 Optimus 的视觉方案几乎是 Autopilot 的 " 孪生兄弟 ",甚至神经网络训练数据都包含 20% 的汽车路测场景。张宇透露:"Optimus 的视觉感知模块部分移植了 ModelY 的 FSD 算法,仅用几个月就完成环境建模能力验证,其运动控制模块则大量复用了 ModelY 的底盘控制技术。"

在小鹏工厂的仓储区,Iron 机器人正分拣芯片级零件。操作台前,曾参与小鹏 XNGP 全场景导航系统开发的李工,正调试着摄像头参数:" 我们移植了 XNGP 的视觉感知算法,让机器人能识别反光表面的零件编号,这在智能驾驶中叫‘强光抑制’,现在成了机器人的‘火眼金睛’。"

小鹏 Iron 机器人

广汽 GoMate 的力控系统,脱胎于新能源车电驱平台的扭矩分配算法。广汽的一位底盘控制专家表示:" 我们把电动车电驱系统的扭矩分配算法移植过来,让机器人单腿站立时的平衡响应速度提升了 50%,相当于给机械腿装上了‘电子稳定程序’。" 据悉,广汽 GoMate 的力控系统开发周期比行业平均缩短 9 个月。

广汽 Gomate

技术同源性让车企能够快速构建技术壁垒,甚至形成 " 汽车 - 机器人 " 双向数据闭环——特斯拉 Optimus 每天在工厂产生的作业数据,可以反向优化其自动泊车算法,甚至让特斯拉的视觉感知模型迭代效率提升了 40%;而小鹏汽车仓储机器人产生的操作数据,也正在反哺其智能驾驶仿真系统的优化。

1.2

供应链的降维打击

汽车产业的规模化优势正在改写机器人行业的成本规则。

常州某新能源车企的实验室数据显示,采用汽车级供应链的伺服电机成本仅为工业机器人同规格产品的 63%,减速器采购价低至 41%。

一位在汽车行业从业多年的采购经理表示:" 以某种精密齿轮为例,作为机器人的核心部件,直接复用汽车电机减速器的冲压模具,模具开发成本能直接节省 800 万元。"

成本优势不仅来自规模化生产,更源于汽车行业对零部件质量标准的严苛要求:车规级芯片失效率需低于百万分之一(<1ppm),电池模组需通过 1000 小时高温老化测试……

这些远超消费电子领域的标准被原封不动地移植到机器人核心部件。特斯拉 Optimus 的大量齿轮复用 Model3 电机模具,单件成本下降 82%;比亚迪将刀片电池模组堆叠算法用于机器人关节设计,在缩小关节体积的同时,续航能力也得到提升;某新势力车企的机器人关节轴承,采用与汽车轮毂轴承相同的全流程热处理工艺,寿命达到 20 万次循环,是传统方案的 2 倍。

入局路径:自研、投资与生态竞合

车企布局机器人不仅是技术外溢的结果,更是应对产业周期的战略选择。当全球新能源汽车渗透率突破 40%、传统制造效率提升逼近天花板时,机器人成为打开第二增长曲线的关键。

摩根士丹利《Humanoid100》报告显示,全球人形机器人产业链 100 家核心企业中,中国车企占据 3 席(比亚迪、广汽、小鹏),而特斯拉的机器人业务估值已超过其汽车业务的 30%。这种布局的背后,是对未来制造业话语权的争夺——当机器人操作系统估值超过硬件制造商 2.3 倍时,车企的竞争优势正从 " 机械臂数量 " 转向 " 智能中台构建能力 "。

车企的跨界策略呈现出显著的差异化特征,形成了 " 自研派 " 与 " 投资派 " 两大阵营。特斯拉、小鹏、广汽等企业选择全栈自研,试图构建技术闭环;上汽、北汽、比亚迪则通过投资并购快速卡位,形成生态协同。

不同路径背后是车企战略目标的分化,反映出车企对技术成熟度与市场需求的差异化判断。

2.1

全栈自研派的激进实验

特斯拉的 Optimus 项目是车企自研的典型样本:

技术复用:2019 年移植 Autopilot 视觉算法,2021 年导入 ModelY 焊接技术,2023 年整合 Dojo 超算训练模型;

成本攻坚:通过复用汽车供应链,Optimus 单机成本目标从初期的 20 万美元压降至 2 万美元,计划 2026 年实现 10 万台 / 年的量产目标;

生态野心:马斯克宣称 "Optimus 未来价值将超过特斯拉汽车 ",其本质是在构建 " 汽车 - 机器人 -AI" 三位一体的技术生态。

国内车企中,广汽 GoMate 的研发路径同样激进:通过自研灵巧手等核心部件,将成本控制在市场同类产品的三分之一,并计划 2026 年实现小批量生产。小鹏汽车则成立鹏行智能,构建 300 人研发团队,其 Iron 机器人已在广州工厂参与 P7+ 车型生产。

然而,激进背后是真金白银的投入,全栈自研路径需要承受高昂的试错成本。特斯拉内部人士透露,Optimus 项目累计投入已超 35 亿美元,相当于 2022 年整个研发预算的四分之一。

2.2

资本运作的轻量化布局

投资并购成为车企快速切入赛道的重要手段,也是更务实的选择。

上汽集团通过旗下投资机构连续三次注资智元机器人、逐际动力,布局减速器、伺服电机等核心部件。据智元机器人的一位高层透露,上汽投资团队曾表示:" 我们算过,投资你们比自建产线快 18 个月,还能规避 30% 的技术风险。"

这种轻量化布局在北汽产投一位负责人的笔记本上写得明明白白:投资银河通用获得力控传感器专利,入股帕西尼感知锁定运动控制算法," 就像当年布局新能源三电系统,现在要卡位机器人‘新三电’——伺服电机、减速器、控制器。"

比亚迪的 " 自研 + 投资 " 双轮驱动策略,透露出制造业巨头的谨慎。机器人项目的一位核心员工表示:" 自研团队攻克核心算法的同时,投资部同步扫描全球初创企业。" 典型的做法是既投资智元机器人,又启动 " 尧舜禹 " 机器人项目,形成技术冗余。

但硬币的另一面,是某新势力车企的前车之鉴。2022 年与海外机器人企业的联合开发项目,因对方突然终止算法授权而夭折。该企业前工程师透露:" 当时我们的产线都调试好了,最后只能看着进口设备拆箱。" 这段经历也让行业认识到:当投资变成单纯的财务杠杆,核心技术的咽喉仍被他人紧握。

可见,单纯的投资入局,虽降低了技术风险,但也面临核心技术主导权让渡的隐忧。

人才迁徙:汽车人的第二战场

汽车产业与机器人产业的人才流动,正在重构智能制造领域的人力资源版图。

3.1

车企高管的创业冲锋

汽车产业背景的创业者正在重塑机器人行业格局。

在北京中关村的创业大街,地平线前副总裁余轶南已实现从汽车行业高管到创业者的蜕变。

他于 2024 年创立的维他动力,种子轮即获亿元融资,核心团队 80% 来自理想、小鹏等车企。

这样的创业故事正在频繁上演。

华为车 BU 前首席科学家陈亦伦创立的星海图,专注于机器人路径规划算法,其核心技术源自华为 ADS 自动驾驶系统的 " 拟人化决策 " 模型。

Momenta 前量产负责人高继扬的众擎机器人,将视觉感知技术应用于工业机器人,其开发的分拣机器人已进入某主机厂的电池生产线,分拣精度达到毫米级——这得益于他在车企时积累的毫米波雷达与视觉融合算法。

众擎机器人

2023 年以来,智能驾驶背景创业者成立的机器人公司超过 50 家,涵盖硬件研发(如众擎机器人)、算法开发(如星海图)、零部件供应(如安培龙科技)等细分领域。这些公司往往获得车企战略投资,如北汽产投投资银河通用,小鹏汽车关联基金注资有鹿机器人,形成 " 车企 - 创业公司 " 的共生关系。

《汽车商业评论》对这类创业者进行了画像分析:

背景构成:78% 来自智能驾驶 / 车联网领域,15% 来自汽车电子硬件,7% 来自车企生产管理。

创业方向:43% 聚焦运动控制算法,29% 专攻灵巧手硬件,18% 开发具身智能大模型。

3.2

工程师的跨界逆袭

深圳某机器人公司的调试车间里,前比亚迪三电工程师林浩(化名),正在校准机械臂的能量管理参数。这位曾经的电池管理专家,如今是机器人动力系统的核心开发者:" 刚开始连减速器的传动比都算错,好在汽车电驱系统的控制逻辑是相通的。" 他展示着自己开发的续航优化算法," 我们把电动车的电池热管理技术用过来,通过关节电机的余热回收,让机器人续航提升了 30%。"

猎聘网数据显示,2023 年汽车行业向机器人领域输送的技术人才同比增长 212%,其中 35% 流向人形机器人赛道。这些跨界工程师往往能实现技术的快速突破。

某汽车行业专家进入机器人行业后坦言:" 智能汽车的域控制器开发经验,可以直接应用于机器人运动控制系统,18 个月完成行业平均 3 年的技术积累。将汽车电子架构中的功能安全机制应用于机器人控制系统,能够让故障响应时间缩短至 50ms,达到车规级标准。"

这种转型的驱动力不仅是技术相通性,更是职业发展红利的吸引——具身智能领域顶尖人才的年薪已达百万元级,且未来 5 年薪资增长空间超过 300%。

3.3

车企的人才虹吸效应

特斯拉的招聘会上," 机器人运动控制专家 " 的展板前围满了求职者。招聘负责人透露,他们刚从波士顿动力挖来 3 名核心工程师,开出的年薪包含百万期权。" 我们需要既能理解汽车 ESC 系统,又懂双足平衡算法的‘双栖人才’,这样的人在市场上比芯片还稀缺。"

比亚迪 2024 年底启动的 " 具身智能研究团队 " 招聘,面向全球高校招募机器人方向硕博人才,岗位涉及仿生机构设计、动态步态规划等前沿领域,年薪最高可达百万,并提供新能源汽车技术平台的研发资源。

人才争夺背后,是行业对复合型能力的极致需求——某猎头公司统计显示,既精通汽车电子架构,又掌握机器人运动控制的工程师,市场缺口已超过 12 万人,且年薪普遍比汽车行业同岗位高出 50% 以上。

产业重构:从供应链到价值分配的变革

车企的入局正在引发机器人产业链的深度重构,不仅体现在技术层面,更触及商业模式的本质。

4.1

供应链的重组与升级

宁波某汽车线束供应商的产线上,技术主管赵工正在检查机器人关节线束的弯折测试。" 原本给新能源汽车设计的高压线缆,现在要满足 80 万次弯折寿命。我们改良了硅胶绝缘材料,结果发现这种材料用在电动车充电桩上,寿命也提升了 50%。" 他指着生产线," 现在我们 50% 的产能转向机器人线束,客户甚至包括库卡、ABB 等国际巨头。"

这种双向技术流动已成常态。

苏州某汽车传感器厂商将 ADAS 毫米波雷达微型化后,植入安防机器人,检测精度提升至 ± 2cm,这项改进随后被应用于新一代自动泊车系统。

某汽车铝合金压铸厂为机器人开发的轻量化关节壳体,采用了与汽车座椅骨架相同的真空压铸工艺,重量减轻 20% 的同时强度提升 15%,同时反哺了新能源汽车的轻量化设计。

4.2

价值分配规则的重写

汽车与机器人的产业联动,让制造业的价值链开始出现裂变效应。

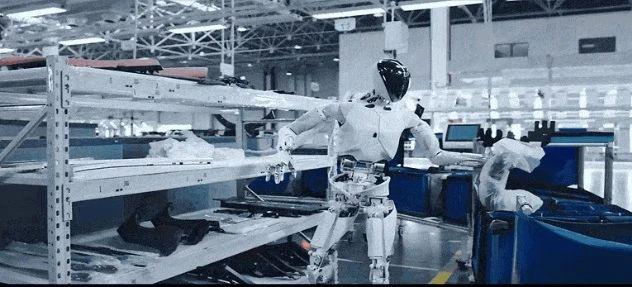

小鹏工厂的服务器机房里,Iron 机器人每天产生的大量作业数据正在实时上传。" 这些数据包含上千种零部件的抓取姿态、几百种工厂环境的动态避障场景,比汽车路测数据更复杂。" 一位业务负责人透露," 我们计划将数据打包成 API 服务,向第三方工厂提供设备故障预测、物流路径优化等解决方案——这可能比卖机器人硬件更赚钱。"

这种 " 数据即服务 " 的模式正在颠覆传统逻辑。

特斯拉 Optimus 的运动控制数据已用于 FSD 算法优化,使汽车在复杂路口的决策准确率提升 3%;广汽 GoMate 在厂区巡逻中采集的环境数据,可用于实时更新其车载高精地图,减少了人工路测成本。

摩根士丹利预测,2030 年机器人数据服务的利润率将超过硬件销售 3 倍,掌握数据闭环的车企将占据价值链顶端。

4.3

标准制定的暗战

车企正在将汽车行业的标准体系植入机器人领域。

深圳某机器人检测中心,广汽 GoMate 的关节电机正在进行 IP68 防水测试——这是汽车级的防水标准,远超消费级机器人的 IP54。检测工程师介绍:" 现在越来越多的客户要求‘车规级标准’,某国产机器人品牌为了进入车企供应链,不得不将关节寿命从 5 万次提升至 8 万次,成本增加了 20%。"

这种 " 车规级 " 标准的渗透,正在抬高行业准入门槛。某新入局者感叹:" 我们按工业标准设计的灵巧手,在车企的产线上连 24 小时连续作业都撑不住。"

某新势力车企的仓储机器人售价仅为市场均价的 55%,却实现了 98.6% 的定位精度,秘诀在于新能源汽车电池模组装配工艺的数字化迁移;某传统机器人企业为满足车规级要求,重新设计了电机散热方案,研发周期延长 1 年,但最终获得了国内知名车企的定点订单。

未来挑战:狂欢背后的产业理性

尽管前景广阔,但车企的机器人战略仍面临多重现实挑战。

5.1

成本的 " 卡脖子 " 压力

首当其冲的是成本压力。

当前 Optimus 的售价约 14 万 -21 万美元,远超工业场景的成本承受能力。尽管特斯拉宣称 Optimus 成本将压至 2 万美元,但内部文件显示:75% 的精密减速器依赖日本进口,另外单台机器人的算法训练电费高达 3800 美元。

某车企高管坦言:" 现在造机器人就像 2015 年造电动车——卖一台亏两台,但不敢不跟。"

国内某机器人公司的量产车间里,工程师们正在调试新一代减速器产线。项目负责人说道:" 目前核心部件主要还是依赖进口,高精度减速器 70% 来自日本哈默纳科,力矩电机 50% 来自瑞士 ABB。我们正在联合国内供应商开发替代方案,目标是将成本压缩一半以上,但进展没那么快,至少要到 2026 年下半年。"

国产替代进程虽慢,但已有突破。某汽车零部件巨头投资的减速器项目,采用了新能源汽车电机的齿轮加工工艺,精度达到 ISO4 级,正在接受广汽、小鹏的装车测试;比亚迪的 " 尧舜禹 " 机器人项目,自主开发的关节电机效率达到 94%,接近国际一流水平。

5.2

技术迁移的边界效应

人形机器人的类人感知能力不足,复杂环境下的动态平衡、触觉反馈等尚未突破。当前机器人技术仅相当于智能驾驶的 L2 级别,距离 L4 级通用智能仍需 5-10 年。能源效率也是痛点,Optimus 续航仅 4 小时,难以满足全天候作业需求。

北京理工大学实验显示:汽车技术向机器人迁移时,在复杂决策环节效率衰减严重,转化率甚至不足 30%。

某自主品牌的仿生机器人项目停滞案例显示,尽管完美复刻了汽车的 ESC 系统,但在双足动态平衡控制上始终无法突破——这暴露出汽车与机器人在技术需求上的本质差异:前者追求特定场景的极致可靠性,后者需要通用场景的自适应能力。

行业正在探索破局之道。

小鹏与清华大学合作的触觉反馈项目,将汽车座椅压力传感器技术转化为机器人的触觉感知,使抓取玻璃制品的成功率从 85% 提升至 99%;特斯拉将 Dojo 超算的训练数据扩展至机器人场景,通过模拟 10 万种极端工况,让 Optimus 的动态平衡能力提升了 50%。

5.3

组织文化的冲突与转型

传统车企的矩阵式管理与机器人研发所需的敏捷文化存在天然矛盾。

某国有车企机器人事业部员工王磊(化名)透露,其立项需经 8 个部门审批,而新势力对手采用独立公司运作,决策链条仅 3 个节点,直接导致同类产品开发周期相差 14 个月。这种冲突在传统车企尤为明显。

他无奈地摇头," 我们的项目评审还在用汽车行业的 APQP 流程,而机器人研发需要快速试错,上个月,一个关节电机的方案迭代,就因为流程太长耽误了 1 个多月。"

某新势力车企的机器人子公司采用扁平化管理,研发人员可直接向 CEO 汇报,项目决策周期压缩至 24 小时,这种机制让他们在动态平衡算法上领先传统车企 18 个月。

更深刻的矛盾在于绩效考核体系——机器人研发需要容忍更高的失败率,这与汽车行业 " 零缺陷 " 的质量文化形成冲突。

某机器人公司 CTO 在一场行业沙龙中表示:" 我们每周都有‘失败分享会’,允许工程师展示未成功的技术方案——这在传统车企的质量体系里,几乎是不可想象的。"

上海一家新兴的机器人公司,工程师们的绩效考核表上有一项特殊指标:技术试错贡献度。团队负责人解释:" 在汽车行业,项目失败可能意味着职业危机;但在机器人领域,我们鼓励工程师尝试新技术,允许 30% 的项目试错率。这种容错文化在传统车企是不被允许的,但是对于机器人行业来说,却十分重要。"

该公司的陈工,之前是某大型车企的工程师,他对此深有感触:" 我去年主导的仿生关节项目最终失败,但公司把我们积累的材料疲劳数据视为重要成果,这种考核机制让我敢去挑战行业难题。"

转型并非一帆风顺。某合资车企的机器人项目因沿用汽车行业的零缺陷标准,在关节电机耐久性测试中卡壳——过度追求 10 万次无故障运行,导致研发周期延长 6 个月,成本增加 40%。最终项目组不得不重新定义质量标准:在工业场景中允许 0.5% 的早期故障,通过快速更换模块来平衡可靠性与研发效率。

5.4

资本市场的理性审视

尽管人形机器人概念股在 2025 年涨幅超过 300%,但产业实际成熟度仍存疑。某投行分析师指出:" 当前行业存在显著泡沫化风险,90% 的初创企业尚未实现营收,而头部企业的量产成本仍高于市场承受极限。"

商业化落地的节奏正在放缓。特斯拉 Optimus 的量产计划三度延期,其 2 万美元的成本目标至今未达,这为行业敲响警钟。

商业化落地的不确定性加剧了行业风险。尽管高盛预测 2035 年全球人形机器人市场规模将达 1540 亿美元,但当前需求集中在工业测试与科研领域,消费级市场尚未形成刚需。

不过,该分析师表示:" 我们仍然看好车企背景的项目,有真实的应用场景和供应链支撑,比如某新势力车企的机器人业务,已通过工厂内循环实现了 5000 台的小批量交付。而且广汽 GoMate 已经实现了小批量生成,单价也相对有优势,小鹏 Iron 通过内部场景验证积累的技术参数,也正成为其对外输出的重要竞争力。"

结语:一场关于能力重定义的无限游戏

汽车行业的 " 造人 " 运动,本质上是一场从交通工具制造商向智能生态构建者的重大转变,是在智能时代重新定义自身的能力边界——那些成功将汽车制造 DNA 注入机器人研发的企业,正在构建跨维度的竞争优势;而仍在观望的玩家,或将错失定义下一代智能硬件的入场券。

这场转变的深层逻辑,是汽车产业在智能化进程中形成的技术资产、供应链能力、数据积累,正在向机器人领域进行系统性迁移。这种迁移不是简单的跨界,而是基于技术同源性的产业升维。当汽车企业将自动驾驶算法转化为机器人的 " 大脑 ",将动力电池技术转化为机器人的 " 心脏 ",一个由智能汽车、人形机器人、智慧城市组成的新生态正在崛起。

那些曾经在汽车智能化浪潮中冲锋的企业和人才,正在用行动回答一个终极命题:当交通工具的能力边界被打破,当工业制造与 AI 算法开始共振,人类究竟能创造出怎样的智能新物种?这场关于能力重定义的无限游戏,才刚刚拉开序幕。