天彩控股拟发售本金总额最多为7000万港元的可换股债券 初步换股价溢价约41.82%

热点栏目

热点栏目

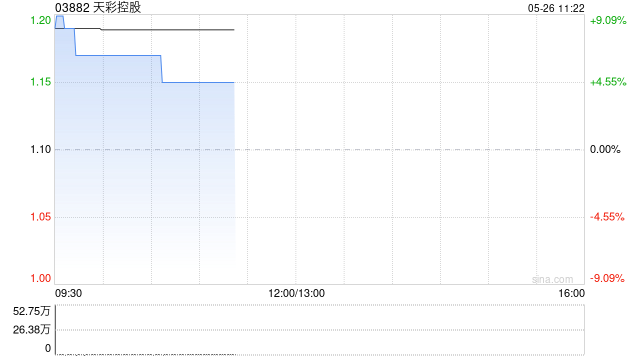

天彩控股(03882)公布,于2025年5月23日(交易时段后),该公司与配售代理订立配售协议,该公司拟透过配售代理向不少于6名承配人发售本金总额最多为7000万港元的可换股债券,初步换股价1.56港元,较股份于配售协议日期在联交所所报的收市价每股1.1港元溢价约41.82%。

假设配售代理成功配售全部可换股债券,最高净筹约6770万港元。约34%将用作影像产品分部的一般营运资金;约33%将用作即时配送系统服务分部的一般营运资金;及约33%将部分用于偿还集团若干现有银行贷款及应付一名控股股东、主席兼执行董事邓荣芳先生金额约3900万港元年利率3%的股东贷款。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:卢昱君